automatyzowane procesy realizacji zamówień w magazynach będą w przyszłości kluczowe do sprawnego zarządzania sprzedażą wielokanałową

Prognozy na 2024 r. i kilka kolejnych lat mówią o rosnącej wartości rynku usług logistycznych realizowanych na rzecz e-handlu. Obecnie trwa walka o światowe podium, ale odbywa się to kosztem Europy, mimo że regionalny sektor e-zakupów rośnie. Globalne szacunki dla e-commerce są wciąż optymistyczne, jednak widać wyraźnie, że dynamika wzrostowa słabnie. Za to w Polsce obserwujemy ekspansję azjatyckich platform, które doganiają krajowych graczy.

Globalna wartość usług logistycznych realizowanych na rzecz e-commerce wrośnie w tym roku o 10,5%. Według brytyjskiego centrum analitycznego Transport Intelligence (Ti) średnioroczne tempo wzrostu na poziomie 10% utrzyma się do 2028 r. Oznacza to, że logistyka e-commerce będzie się rozwijać niemal trzykrotnie szybciej niż cały rynek kontraktowy, dla którego tegoroczną prognozę wzrostową oszacowano na 3,7% rdr., a dla lat 2022-27 na 3,8%. Tak dużą dysproporcję można było obserwować już w 2023 r., kiedy logistyka kontraktowa powiększyła przychody o 2,4%, natomiast obsługa e-zakupów o 7,5%. W obu przypadkach były to przyrosty poniżej pierwotnych założeń z początku 2023 r., tj. 3,8% dla rynku kontraktowego i 7,9% dla logistyki e-commerce, jednak wyraźnie dokładniejszą była estymacja dla obsługi e-handlu. Jeśli tym razem prognozy się sprawdzą, będzie to oznaczać, że w 2024 r. operatorzy logistyczni obsługujący e-zamówienia podzielą między sobą nawet 496.515 mln euro. Prawie połowa tej kwoty przypadnie na fulfilment, czyli operacje realizowane w magazynach.

Bieżący układ sił w logistyce e-handlu

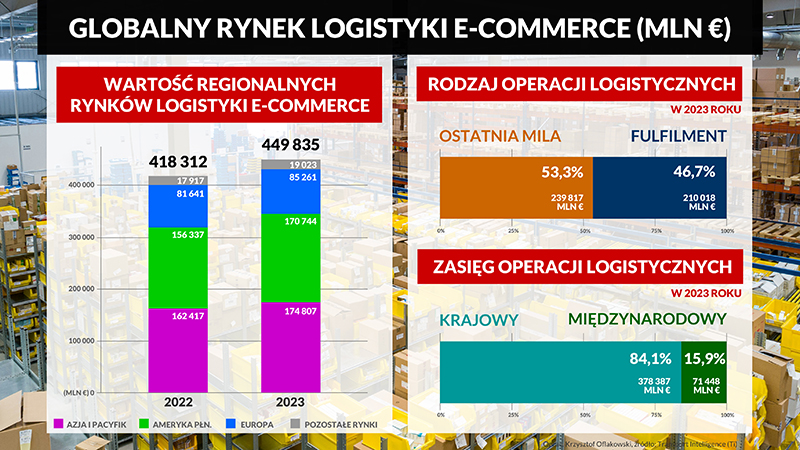

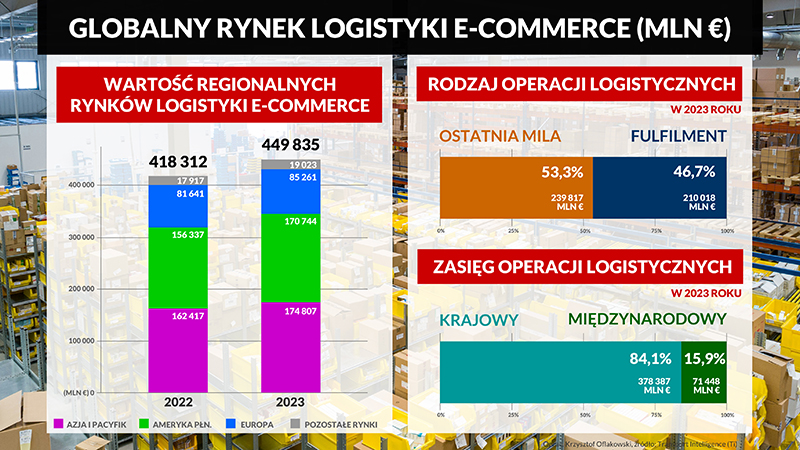

Dokładnie 449.335 mln euro wyniosły wg Ti globalne przychody pochodzące z operacji logistycznych świadczonych na rzecz e-handlu w 2023 r. Z danych opublikowanych w lutym br. wynika, że największymi wygranymi, podobnie jak w 2022 r., byli operatorzy obsługujący rynek Ameryki Płn. To właśnie do nich należy obecnie 38,86% logistycznego tortu. Przekłada się to na usługi o wartości ponad 174,8 mld euro i roczny wzrost udziału w rynku globalnym o 0,03 pp. To być może niewielka ekspansja, ale w połączeniu z rozmiarem i wciąż rosnącym potencjałem tamtejszego sektora e-commerce (głównie dzięki USA), Ameryka Płn. już drugi rok z rzędu utrzymuje najwyższe miejsce podium. Jeszcze w 2021 r. należało ono do regionu Azji i Pacyfiku.

Daleki Wschód na prowadzeniu pod względem tempa wzrostu

Sytuacja wygląda nieco inaczej, jeśli przyjrzeć się dynamice przychodów, która w przypadku firm północnoamerykańskich osiągnęła w 2023 r. poziom 7,63% rdr., natomiast u operatorów z Dalekiego Wschodu było to 9,22%. Azjatyccy logistycy rosną wyraźnie szybciej i są obecnie wiceliderami zestawienia pod względem wartości świadczonych usług (170,7 mld euro.). Różnica w porównaniu z liderem jest jednak marginalna i wynosi zaledwie 4,1 mld euro. Drugie miejsce daje obecnie udział w rynku globalnym na poziomie 37,96% i oznacza tylko niewielką ekspansję z 37,37% w 2022 r. Biorąc jednak pod uwagę kondycję tamtejszych gospodarek, rozmiar rynków wewnętrznych, tempo wzrostu i znaczenie sektora e-commerce, jest tylko kwestią czasu, kiedy operatorzy tej części świata odzyskają pozycję lidera w globalnym zestawieniu przychodowym.

Świat ucieka Europie

Niestety, poprawa wyników zarówno w Ameryce Płn., jak i na rynkach azjatyckich, odbywa się kosztem Starego Kontynentu. Europejski rynek logistyki e-commerce jest obecnie wart prawie 85,3 mld euro i pod względem osiągniętych w 2023 r. przychodów urósł o 4,43% rdr., czyli poniżej światowej średniej. Jeśli zaś chodzi o udział w rynku globalnym, to skurczył się on o 0,57 pp. (z 19,52% do 18,95%). Europa traci, mimo że poprawiają się wskaźniki dla regionalnego sektora e-zakupów, szczególnie w wybranych kategoriach.

Kto w Unii robi zakupy w sieci?

Według najnowszych danych Eurostatu aż 92,35% populacji UE w wieku 16-74 lata korzystało z internetu w 2023 r., a 69,39%, czyli jakieś 311,42 mln osób, dokonało w sieci zakupu na użytek prywatny. Oznacza to wzrost udziału populacji kupującej online z 67,95% w 2022 r. - inaczej rzecz ujmując już 75,14% użytkowników internetu w Unii robi tam także zakupy. Na poziomie Wspólnoty trzy grupy wiekowe zasługują na szczególna uwagę. To osoby w wieku 16-24, 25-34 oraz 35-44 lata. Odpowiednio 82%, 87% i 84% z nich zrobiło w ub. zakupy w internacie i to dzięki nim osiągnięto wzrost na takim poziomie. Jeśli chodzi o dane dla Polski, to wypadamy nieco gorzej niż unijna średnia. Z internetu skorzystało w zeszłym roku 88,11% Polaków, czyli nieznacznie mniej niż rok wcześniej (88,43%). Według Eurostatu do 64,32% spadł także ogół populacji w wieku 16-74 lata robiących zakupy w sieci - w 2022 r. było to 64,58%. Ostatecznie oznacza to, że w 2023 r. wirtualnych zakupów dokonało równo 73% aktywnych polskich internatów. Niestety tu także nastąpił niewielki spadek z 73,03% w 2022 r.

W nieco szerszym ujęciu, wśród użytkowników internetu robiących na Starym Kontynencie zakupy online w ciągu 12 miesięcy 2023 r. rekordzistami są: Holendrzy (93,09%), Norwegowie (90,88%) oraz Szwedzi (90,5%). To jedyne kraje, w których ten wskaźnik przekracza 90%.

Co najczęściej zamawiają Europejczycy i co to oznacza dla logistyki?

Absolutnie bezkonkurencyjną kategorią produktową, jeśli chodzi o udział indywidualnych zamówień, a więc także generującą najwięcej pojedynczych operacji logistycznych jest moda, czyli odzież, obuwie i akcesoria. W 2023 r. wybrało ją 43,61% mieszkańców Unii korzystających z internetu. To wzrost o blisko 2 pp. względem 2022 r. Bardzo daleko za modą (18,54%) znajdują się zamówienia z restauracji i serwisy cateringowe. Trzecim ulubionym asortymentem są kosmetyki i produkty do pielęgnacji, czyli segment uroda. Zamówienia w tej kategorii złożyło w ub. 17,63% internautów.

Podobnie jest nad Wisłą i w wielu europejskich krajach. W 2023 r. 42,53% polskich internautów zamawiało produkty modowe, zrobiło to także 62,36% Holendrów, 57,98% Duńczyków oraz 56,74% Szwedów. Najmniej odzieży, obuwia i akcesoriów zamawiają Bułgarzy, ale wciąż jest to 25,05% użytkowników sieci.

– Kolejny rok potwierdził, że asortyment modowy, zarówno w polskim, jak i unijnym e-commerce jest niezagrożony – mówi Michał Wochna, dyrektor operacyjny w spółce ID Logistics Polska, świadczącej kompleksowe rozwiązania logistyczne i transportowe, obsługę e-commerce oraz zarządzanie łańcuchem dostaw w 18 krajach. – Nawet w słabszym dla handlu 2023 roku, moda sprzedawana przez internet osiągała niezłe wyniki, zarówno pod względem przychodów, jak i wolumenu złożonych zamówień. Pobity rekord udziału to z kolei dobra wiadomość nie tylko dla nas, jako operatora wyspecjalizowanego w obsłudze branży modowej, ale także dla szerszego rynku logistycznego i całej branży e-commerce w Polsce. Poprawa kondycji, nawet w pojedynczych segmentach unijnego e-handlu, a tym bardziej w największej kategorii, to najczęściej sygnał nadchodzących inwestycji w Polsce, zwiastun kolejnych nowoczesnych powierzchni magazynowych i nowych ofert pracy u operatorów obsługujących rynki zarówno krajowe, jak i regionalne. To nad Wisłą lokalizowane są coraz częściej centra dystrybucyjne, z których prowadzone są unijne operacje cross-border. Stajemy się dzięki temu silniejszym regionalnym graczem, co potwierdzają ostatnie dane CBRE. Wynika z nich, że polski rynek handlu internetowego odpowiada już za ponad 46% e-zakupów dokonywanych na obszarze CEE i SEE. Także w danych GUS widać, że polski e-commerce ma się całkiem nieźle i wraca do formy po spadkach w 2023 r. W styczniu br. o 11% wzrosła całkowita sprzedaż przez internet w Polsce, a udział e-handlu w całym detalu był o 0,5 pp. wyższy niż rok temu i wyniósł 8,8%. Aż 27,2% wszystkich tekstyliów, odzieży i obuwia w obrocie detalicznym w Polsce sprzedano w tym czasie przez internet. To największy udział wśród monitorowanych przez GUS kategorii produktowych. Rok rozpoczął się zgodnie z założeniami i spodziewamy się dalszego ożywienia w polskim i unijnym e-handlu, również z w zamówieniach transgranicznych.

Skąd pochodzą unijne zamówienia e-commerce

Według Eurostatu 52,01% unijnego e-commerce to zamówienia składane u krajowych sprzedawców, a to sprawia, że większość operacji logistycznych także realizowana jest w granicach poszczególnych państw. W Holandii wskaźnik ten wynosi 78,03%, w Szwecji 73,86%, w Danii 71,86%, natomiast w Polsce 53,13%. Zebrane przez Europejski Urząd Statystyczny dane dotyczą mieszkańców Unii, którzy używali internetu w ciągu 12 miesięcy 2023 r. i zrobili zakupy w okresie 3 miesięcy poprzedzających badanie.

Poza krajowymi e-sklepami dużą popularnością cieszą się zakupy realizowane u zagranicznych sprzedawców, ale wciąż zlokalizowanych w granicach Wspólnoty. Wewnątrzunijny cross-border to 20,32% rynku zamówień, natomiast w Polsce wynosi on zaledwie 7,15%. Z kolei klasyczny cross-border, czyli wszystkie zagraniczne zakupy, niezależnie od tego czy pochodzą z kraju leżącego w Unii, czy też poza nią, stanowią w Polsce 9,11%. Na poziomie unijnym to 24,94% i udział ten wrósł w ciągu roku o 2,04 pp. przebijając tym samym pandemiczny rok 2020 (24,3%).

Cross-border to prawie 16% wartości globalnej logistyki e-commerce

Zamówieniom transgranicznym, nie ze względu na udział, ale z perspektywy wartości usług logistycznych potrzebnych do ich obsłużenia, przyjrzeli się także analitycy Ti. Według ich kalkulacji globalna obsługa e-handlu w wydaniu cross border wygenerowała w 2023 r. nieco ponad 71,4 mld euro przychodu i odpowiada obecnie za 15,9% wartości całego sektora. Analogicznie, finalizacja zamówień krajowych stanowi 84,1% z 449.835 mln euro wartości całego rynku, tzn. dobiła do 378.387 mln euro.

Znacznie bardziej wyrównana jest proporcja, jeśli chodzi przychody logistyki e-commerce podzielonej według rodzaju prowadzonych operacji. Podstawowy podział obejmuje usługi fulfilment oraz dystrybucję na ostatniej mili. Te ostatnie operacje odpowiadają obecnie za 53,3% rynku, co daje 239.817 mln euro, natomiast procesy fulfilment, czyli pozostałe etapy realizacji zamówienia, odpowiadają za 46,7%. Przekłada się to na wartość usług sięgających 210.018 mln euro. Zbliżone proporcje na tym polu utrzymują się w zasadzie od lat, Ti uważa jednak, że zautomatyzowane procesy realizacji zamówień w magazynach będą w przyszłości kluczowe do sprawnego zarządzania sprzedażą wielokanałową, czyli w upowszechniającym się modelu omnichannel, rozumianym jako wspólne zarządzanie operacjami w kanale tradycyjnym oraz online. W związku z tym to usługi realizowane w magazynach otworzą operatorom możliwość oferowania wartości dodanej do wykonywanych już operacji. Wszystko zależy oczywiście od tego, jak szybko będzie się rozwijał handel detaliczny, zarówno w wersji stacjonarnej, jak i online.

Jak wyglądają perspektywy dla sprzedaży internetowej?

Według styczniowych analiz Insider Intelligence eMarketer globalna sprzedaż detaliczna dóbr i usług realizowana przez internet (B2C) osiągnie w tym roku 6,334 bln dolarów i będzie odpowiadać za 20,1% sprzedaży detalicznej w ogóle. Będzie to jednoczenie wzrost o 8,8% względem 2023 r. Dane do 2027 r. wskazują na dwa bardzo wyraźne trendy. Z jednej strony będzie rosła zarówno sprzedaż e-commerce, jak i jej udział w całkowitym handlu detalicznym (w 2027 r. będzie to 7,956 bln dol. i 22,6% udziału). Z drugiej strony, z roku na rok dynamika sprzedaży online będzie wytracać impet, co będzie oznaką nasycania się rynków. O ile bowiem globalna sprzedaż e-commerce urosła wg eMarketer o 10% w 2023 r., to w 2027 r. wzrost rdr. wyniesie 7,4%.

Dla logistyki większe znaczenie ma sprzedaż dóbr

Inne spojrzenie na rynek e-commerce, bardziej odpowiadające potrzebom operatorów logistycznych, zaproponowali analitycy Statista Market Insights. Prognozy z marca br. dla modelu B2C, ale dotyczące wyłącznie fizycznych dóbr sprzedawanych klientom indywidulanym, mówią o tegorocznej wartości sektora wynoszącej 3,226 bln dol. i średniorocznym wzroście do 2029 r. na poziomie 9,79% (do 5,145 bln). Tylko w tym roku rynek fizycznych dóbr sprzedawanych online wrośnie o 15,6% i podobnie jak w przypadku prognoz eMarketer, globalna dynamika będzie tracić potencjał, aby w 2029 r. wynieść 4,5%.

Jeśli chodzi o rynek unijny to szacunki przychodów na ten rok wskazują na 344 mld dol. i wzrost 11%. W latach 2024 – 2029 rynek będzie rósł średnio 8,86% rocznie, a na koniec prognozy osiągnie 525,8 mld dol. Wartość polskiego sektora oszacowano w tym roku na 13 mld dol. (wzrost o 10,8%), a w 2029 r. na 20,45 mld. W latach 2024 - 2029 rynek będzie rósł średniorocznie o 9,48%.

Ekspansja azjatyckich platform na polskim rynku

Polsce jeszcze sporo brakuje do czołowych europejskich rynków e-commerce, stąd też przychody generowane przez operatorów logistycznych wciąż oscylują w okolicach 8. miejsca na Starym Kontynencie. Jesteśmy za to w doskonałej sytuacji, jeśli chodzi o potencjał wzrostowy, a do nasycenia krajowego rynku e-handlu jeszcze sporo brakuje. Tym bardziej, że ekspansja zagranicznych platform nad Wisłą nabiera rozpędu. Bardzo ciekawą sytuację w tym kontekście można było obserwować na początku roku w zestawianiu największych platform e-commerce działających w naszym kraju.

Według badania Mediapanel realizowanego przez Gemius i PBI, po grudniowej górce zakupowej większość dużych serwisów sprzedażowych zanotowała spadek, jednak wyraźnie wzrosła liczba użytkowników Shein, chińsko-singapurskiego giganta odzieżowego oraz Temu, chińskiej platformy działającej w modelu marketplace. W styczniowych danych widać, że ten ostatni serwis dzieli już tylko 3,7 mln użytkowników od największego w Polsce serwisu e-commerce, czyli Allegro. W styczniu Temu odwiedziło 14,92 mln osób, co w praktyce oznacza, że na platformie było 50,21% polskich internautów. W tym samym czasie w poszukiwaniu odzieży, obuwia i akcesoriów do e-sklepu Shein trafiło 6,05 mln użytkowników, czyli 20,38% korzystających z sieci. To niewiele mniej niż wizyty na Amazon, który w styczniu przyciągnął prawie 6,26 mln osób (21,09% internautów). Różnica jest jednak taka, że azjatycki serwis modowy zyskał w miesiąc 477,6 tys. użytkowników, natomiast Amazon stracił ich 471,9 tys. Warto zaznaczyć, że w styczniu użytkowników przybyło również Aliexpress (59,8 tys.) oraz Temu, który zanotował imponujący wzrost odwiedzin na poziomie 1,287 mln.

Autor: Krzysztof Oflakowski, ekspert ds. komunikacji i komentator globalnego sektora TSL

Krzysztof Oflakowski, autor Fot. KS